SBI increases lending rates by 10 bps

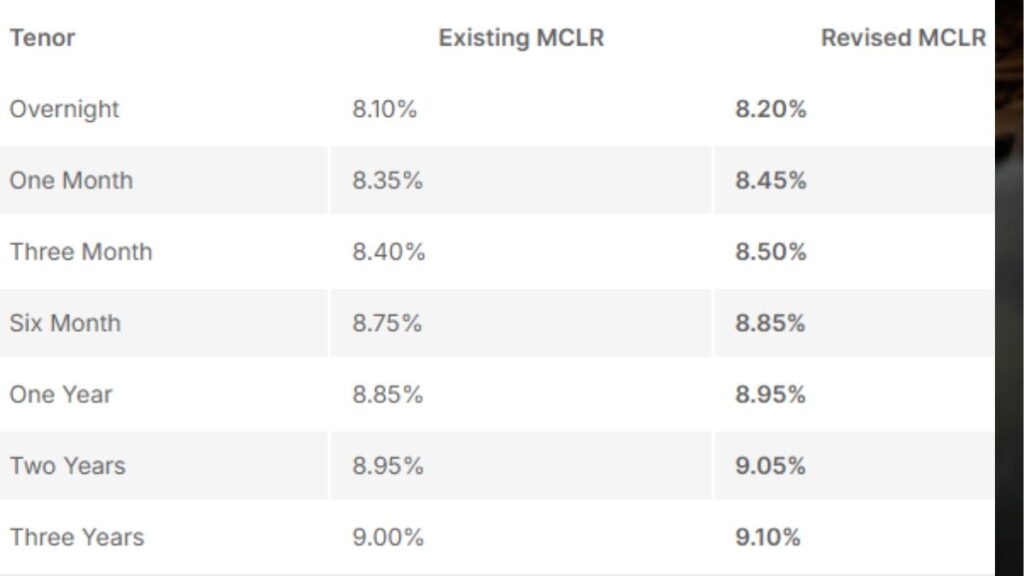

भारतीय स्टेट बैंक (SBI) ने 15 अगस्त 2024 से उधार दरों में 10 बेसिस पॉइंट्स (bps) की बढ़ोतरी की घोषणा की है। भारतीय रिजर्व बैंक (RBI) ने हाल ही में रेपो दरों में बदलाव करने के बाद यह निर्णय लिया है। विभिन्न अवधि के ऋणों, जैसे होम लोन, ऑटो लोन और पर्सनल लोन, इस दरवृद्धि से महंगे हो जाएंगे।

बेसिस पॉइंट्स क्या हैं?

बेसिस पॉइंट्स (bps) को समझना सबसे पहले आवश्यक है। 1 बेसिस पॉइंट 0.01% है। किसी वित्तीय संस्थान की ब्याज दरों में दस बेसिस पॉइंट्स की वृद्धि होने से ब्याज दर 0.10% बढ़ जाएगी। उदाहरण के लिए, यदि किसी ऋण पर पहले 7 प्रतिशत की ब्याज दर थी, तो अब यह 7.1 प्रतिशत हो जाएगी।

एसबीआई का यह निर्णय क्यों महत्वपूर्ण है?

भारत का सबसे बड़ा सार्वजनिक क्षेत्र का बैंक भारतीय स्टेट बैंक है, जिसकी उधार दरें अधिकांश बैंकों और वित्तीय संस्थानों के लिए मानक हैं। जब भारतीय रिजर्व बैंक अपनी ब्याज दरों में बदलाव करता है, तो अन्य बैंक भी अपनी दरों को बदलने पर विचार करते हैं। इसलिए, एसबीआई द्वारा १० बेसिस पॉइंट्स की बढ़ोतरी का व्यापक प्रभाव होगा, जिससे अन्य बैंकों की उधार दरें भी बढ़ सकती हैं।

हाल ही में, अन्य पीएसयू बैंकों जैसे बैंक ऑफ बड़ौदा, केनरा बैंक और यूको बैंक ने अपनी एमसीएलआर या उधार दरों में कई बार वृद्धि की थी, जिससे उपभोक्ता ऋण की लागत बढ़ गई।

12 अगस्त से, बैंक ऑफ बड़ौदा और केनरा बैंक ने MCL को संशोधित किया. 10 अगस्त, 2024 से, Uco Bank ने विशिष्ट अवधि के लिए उधार दर में वृद्धि की है।

8 अगस्त को आरबीआई ने बेंचमार्क रेपो रेट को 6.5% पर बरकरार रखने के बाद ऐसा हुआ है। आरबीआई की मौद्रिक नीति समिति (MPC) ने नीतिगत दरों को अपरिवर्तित रखा और नीतिगत रुख को भी स्थिर रखा।

रेपो दर और इसकी भूमिका

यह भी समझना महत्वपूर्ण है कि रिज़र्व बैंक ऑफ इंडिया की रेपो दर में बदलाव कैसे बैंकिंग सिस्टम पर प्रभाव डालता है। आरबीआई वाणिज्यिक बैंकों को अल्पकालिक ऋण देने की दर रेपो दर कहलाती है। वाणिज्यिक बैंकों को धन उधार लेना महंगा हो जाता है जब आरबीआई रेपो दर को बढ़ाता है, जिससे वे अपने ग्राहकों के लिए ब्याज दरें बढ़ाते हैं। यही कारण है कि रेपो दर में बदलाव उधार दरों पर सीधे असर डालता है।

हाल ही में, आरबीआई ने मुद्रास्फीति को नियंत्रित करने के लिए अपनी मौद्रिक नीति को सख्त करते हुए रेपो दर में वृद्धि की है। इसका सीधा असर अब एसबीआई की उधार दरों पर पड़ा है, जो महंगी हो गई हैं।

उधारकर्ताओं पर प्रभाव

एसबीआई द्वारा ब्याज दरों में इस वृद्धि का सबसे अधिक असर उन लोगों पर पड़ेगा जो ऋण ले चुके हैं या नए ऋण लेने की योजना बना रहे हैं।

1. होम लोन:

होम लोन लेने वालों को यह वृद्धि भारी पड़ सकती है। नए ग्राहकों को अब अधिक ब्याज दरों पर ऋण मिलेगा, जिससे उनकी ईएमआई (EMI) बढ़ जाएगी। वर्तमान ग्राहकों की ऋण दरें स्वचालित रूप से बढ़ जाएंगी, इसलिए फ्लोटिंग ब्याज दर पर आधारित ऋण महंगा हो जाएगा।

2. ऑटो लोन:

ऑटो लोन भी महंगा हो जाएगा, जो लोग कार या बाइक खरीदने की योजना बना रहे हैं। वाहन की कुल लागत बढ़ जाएगी क्योंकि बिक्री दरें बढ़ जाएंगी, इससे खरीदारों को अधिक पैसा देना पड़ेगा।

3. पर्सनल लोन:

अप्रत्याशित खर्चों के लिए पर्सनल लोन भी महंगा हो जाएगा। 10 बेसिस पॉइंट्स की वृद्धि से ईएमआई बढ़ जाएगी, जिससे उधारकर्ताओं को अधिक भुगतान करना पड़ेगा।

अर्थव्यवस्था पर संभावित प्रभाव

एसबीआई की वृद्धि दर का भारत की अर्थव्यवस्था पर भी असर हो सकता है। जब उधार दरें बढ़ती हैं, लोग उधार नहीं लेते, इससे उपभोग घटता है। यह स्थिति अर्थव्यवस्था को धीमा कर सकती है, खासकर अगर अन्य बैंक भी ऐसा करेंगे। व्यापारिक संस्थाओं को चलते निवेश में महंगी ब्याज दरों का भुगतान करना पड़ेगा, इससे भी चलते निवेश में कमी हो सकती है।

उधारकर्ताओं के लिए क्या करें?

जिन लोगों ने पहले से ही ऋण लिया है, उन्हें अब अपना बजट देखना होगा। फ्लॉटिंग दरों पर ऋण महंगा हो जाएगा, इसलिए उधारकर्ताओं को अपना मासिक ईएमआई बढ़ाना चाहिए। जो लोग नए ऋण लेने की योजना बना रहे हैं, उन्हें विभिन्न बैंकों की तुलना करनी चाहिए और सबसे कम ब्याज दर वाली योजना को चुनना चाहिए।

इसके अलावा, उधारकर्ता अपने ऋण को आंशिक रूप से चुकाने पर विचार कर सकते हैं, यदि संभव हो, ताकि उनका कुल ब्याज भुगतान कम हो सके। लंबी अवधि के लिए फिक्स्ड ब्याज दरों वाले ऋण पर भी विचार करना अच्छा हो सकता है, जिससे दर वृद्धि का प्रभाव नहीं पड़ेगा।

दस बेसिस पॉइंट्स की ब्याज दरों में वृद्धि करने का एसबीआई का निर्णय पूरे भारत के उधारकर्ताओं और अर्थव्यवस्था पर व्यापक प्रभाव डालेगा। अब उधारकर्ताओं को अपनी वित्तीय योजनाओं की सावधानीपूर्वक समीक्षा करनी होगी और बढ़ी हुई ईएमआई का सामना करने के लिए तैयार रहना होगा। यह समय है जब लोग सही वित्तीय निर्णय लेते हैं, अपने खर्चों को नियंत्रित करते हैं और वित्तीय समझदारी दिखाते हैं।